理想很丰满,现实很骨感。是目前可穿戴市场的真实写照。市场需求碎片化;产业链不够成熟;消费者认知度不够;产品功能未能激发消费者购买欲,因此,目前市场规模并不大,而且品牌与非品牌之间出货差距不大,整体来看,可穿戴市场还处于早期的完全竞争态势。

手环类产品,方案简单,主打计步、卡路里、睡眠提醒、震动提醒等功能,国外用户有良好的运动习惯,加上设计美观,因此Fitbit,Jawbone UP等运动手环出货不错。国内手环产品方案趋于同质化,设计比较粗糙,价格从几十到几百不等。整体出货量虽不断提升,但因玩家众多,单家出货量并不大。主要问题:设计不够新颖;功能不具粘性;以APP建立数据支撑的商业模式不够清晰。

手表类产品,主要分为手机伴侣和独立手机两类,功能需求比手环复杂。手机伴侣主要提供信息查看、信息提醒、电话接听、环境显示、个人健康信息等功能,主要用途是管理简单信息的提醒和查看,减少接触手机次数,同时通过手机管理个人数据;独立手机,提供SIM卡槽,可作为第二手机拨打电话。主要问题:外观设计不够新颖;方案不够成熟,功耗较大,续航不理想;缺乏刚需应用带动需求;产品设计和目标人群定位不够清晰。

眼镜类产品,眼镜设计复杂度高于手表和手环类产品,主要提供摄像、3D显示、虚拟现实VR等功能,面市产品如Google Glass,Oculus Rift等。主要问题:技术门槛较高,国内玩家较少;价格昂贵,受众面较小;续航时间短;人机交互方式需要改善。

苹果和谷歌被业内寄予厚望,希望担任可穿戴市场的领军角色,谷歌已领跑一步,Android wear和应用商店已经登录,iWatch则肩负提升用户认知度和培育产业链的重任,同时为可穿戴产品设计和商业模式提供参考。

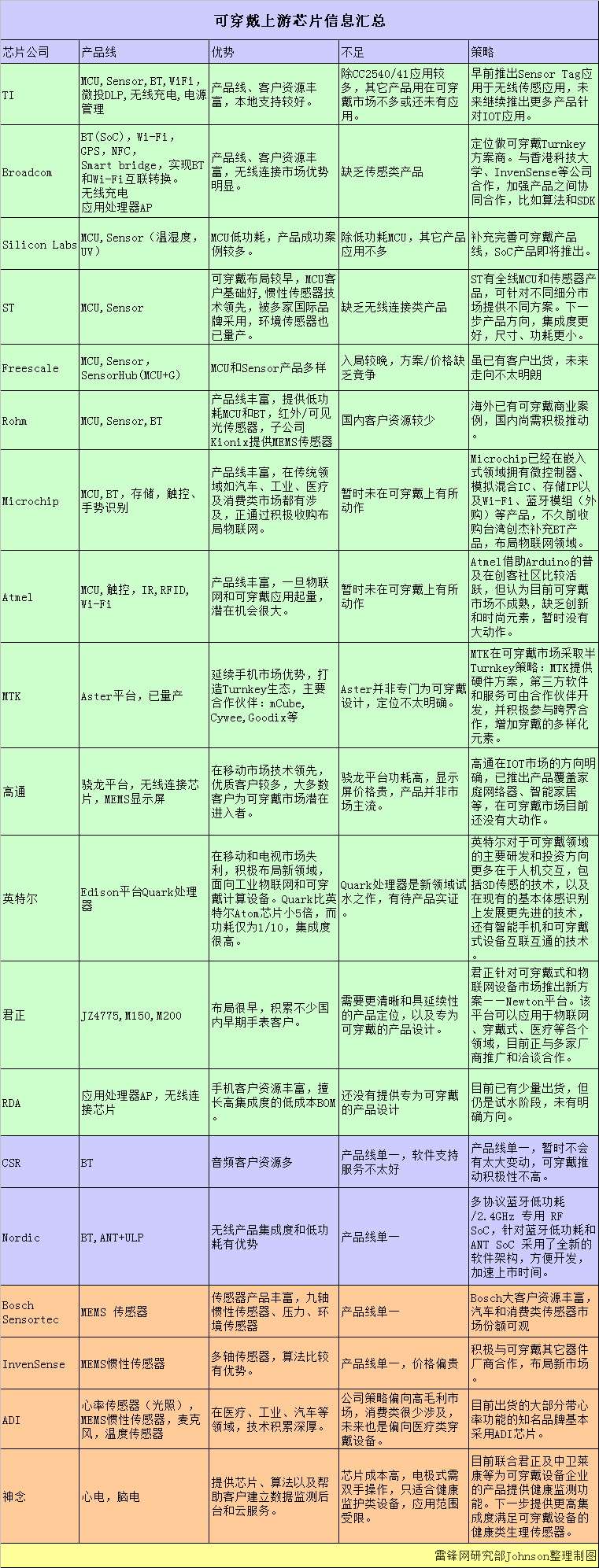

近期,通过调研接触可穿戴上游芯片和方案玩家,交流可穿戴芯片技术和方案成熟度以及与下游产品需求的匹配度。现阶段来看,打造可穿戴产业链还有不少路要走。

主芯片

可穿戴主控芯片分为应用处理器(AP)和MCU两种,手环基本采用MCU,手表根据功能复杂度选用MCU或AP。

主要难点是目前市面上仍未出现专门为可穿戴定制的主控芯片,某些厂商宣称的专用芯片也是基于原有平台做优化设计而来。

MCU采用度比较高的为ST和Silicon Labs两家产品。如Fitbit Flex,三星Galaxy Gear2, Pebble; Misfit Shine等品牌产品都是基于这两家方案。

国内也有不少采用手机芯片如MTK60甚至72平台做智能手表,可接打电话,主要面向出口市场。

土曼、果壳、智器和inWatch X等产品则采用君正JZ4775平台,君正下一步会推出M200和M150两款产品,采用大小核设计理念。

新推出搭载Android Wear的Gear Live ,LG G watch,MOTO360则采用高通骁龙平台。

一家美国的初创公司Ineda Systems正致力于可穿戴芯片开发,基于MIPS架构,已拿到高通和三星投资,产品按照性能分为四个级别,分别覆盖从简单手环设计到运行复杂操作系统的可穿戴应用,目前产品还未量产。

操作系统OS

已面市产品基本搭载实时操作系统RTOS和Android手机操作系统,OS面临的难题与主芯片类似,没有专门的OS适合在可穿戴这样的小系统运行,可穿戴市场是一个多样化的市场,Android Wear也只能满足部分需求,不可能达到Android在手机市场的地位。

Google针对可穿戴新推的Android Wear对软硬件有一点要求,目前仅有Samsung Gear Live, LG G watch,MOTO360支持。Google对Android Wear设备的特征描述是:获取常用信息、语音交互、监控健康信息和多屏互动。针对Android wear,需要注意几点:

按照Google策略,前期可能倾向与大厂合作,众多中小厂商将无缘,更详细的授权政策有待公布;

与手机Android系统策略不同,Google或将不允许厂商进行Android Wear定制化,意味着所有产品界面出现同质化,不过厂商可以通过绑定其它服务形成差异化;

Google Now与语音交互是Android Wear的关键服务,可惜Google Now在中国大陆无法使用或使用较麻烦,这将直接影响中国用户的使用体验;

目前Android Wear智能手表仅支持Android4.3及以上系统, 数据显示目前仅有23.9%已激活的安卓智能手机运行Android4.3及以上系统,这与目前已面市大多数支持蓝牙BLE的产品面临同样的问题,终端支持太少。

传感器

目前在可穿戴设备上能看到的传感器产品主要涵盖:运动传感器,环境传感器,生理健康类传感器。

传感器的主要难点是目前仅运动传感器在可穿戴设备上采用较多,医疗健康类传感器由于尺寸、精度及价格等方面的原因还无法大规模应用在可穿戴设备上。

运动传感器玩家跟手机市场类似,ST, Bosch Sensortec, InvenSense仍是主要玩家,都能提供多轴运动传感器。国内也有供应商厂商,不过出货较少。

环境传感器供应商比较多,包括温湿度、气压计、紫外线传感器等,目前应用在可穿戴产品里不多,但不久将有更多产品面市。

生理传感器包括测量心率、血糖、血氧、血压等。其中心率应用产品较多,主要供应商包括ADI(光照式)和神念(电极式),而其它则需要辅助器件或临床验证,技术门槛较高,尤其是无创式监测技术主要集中在国外。

可穿戴传感器和手机中传感器的设计趋势一致:高集成度、小尺寸和低功耗。传感器作为可穿戴设备对外感知器件,担负重要角色,要达到良好的体验效果和监测精确度,难度主要在于算法。算法的获取途径一般由公司自己开发或通过第三方公司授权获得,如SPI, Hillcrest Labs, Movea, Cywee等 。

其中Cywee有披露与MTK 可穿戴平台Aster进行合作。而Movea在近期已被知名MEMS传感器厂商InvenSense收购,可穿戴也是其目标市场。

显示屏

用户在购买一款带屏的产品时,第一印象除了外观就是屏幕显示效果。可穿戴产品不仅要兼顾显示效果,还要关注功耗。显示屏技术有很多,可选产品不少,厂商主要是在功耗、显示效果以及价格中选择平衡。

目前应用在可穿戴产品的显示技术主要包括:传统LCD显示、Sharp memory LCD,OLED,电子墨水显示、MEMS显示技术和柔性显示等。

传统LCD显示:供应商较多,技术成熟,价格便宜。目前市面上也有采用半透半反式LCD显示屏的产品,兼具弱光和强光显示效果。

Sharp memory LCD:主要供应商Sharp,功耗较低,价格较高,与电子墨水屏相比,刷新率高,薄且外围元件很少。典型产品:Pebble手表;

电子墨水显示:主要供应商Eink,技术成熟,黑白显示,功耗极低,但刷新频率较低,翻屏偶尔闪烁,夜视效果不好,价格较高。典型产品:土曼T-Fire手表;

OLED:主要供应商:三星,LG,无需背光,功耗相比LCD低,色彩对比度很高,颜色鲜艳,价格很高。典型产品:三星Gear,Gear 2。

MEMS技术: 指高通Mirasol显示屏,不需背景光,根据环境光自动调节,功耗很低,价格很高,目前在可穿戴市场只有高通独家采用。典型产品:高通Tod手表;

柔性显示:主要供应商三星,LG,韩国NeoView Kolon,技术不成熟,小批量应用,优势是可采用更加美观的弧形设计,价格很高。典型产品:inWatch X(已发布,未上市)

无线连接芯片

无线连接芯片的供应商也较多,仅用在可穿戴设备上的蓝牙单芯片,Nordic和TI用量较大,而集成BT,Wi-Fi,GPS等的组合芯片,博通、高通、MTK都有方案,博通是该领域龙头。手环类产品,蓝牙单芯片应用较多,对于复杂应用,组合芯片较有优势,这取决于应用场景和功耗考量。

原文链接:http://www.leiphone.com/wearable-report-chip.html